Según los datos del INE, durante el primer trimestre de 2024 España ha recibido 15,6 millones de turistas internacionales, un 14% más que en el mismo periodo de 2023, situándose finalmente por encima de la cifra alcanzada en 2019, que había sido a su vez un año récord de visitantes.

“El sector del turismo español continúa con su crecimiento, iniciado en 2022 tras el fuerte impacto por la Covid-19. Creemos que la campaña de verano 2024 será nuevamente positiva, manteniéndose en niveles históricamente altos”, indica Ramón Aloguín, coordinador del Equipo de Analistas Zona Este de Solunion España.

El gasto total de los turistas internacionales que visitan España durante el primer trimestre de 2024 ha sido de 21.948 millones, un 25,8% más que el mismo periodo del año anterior, representando también un 42,8% más que en 2019, según los datos de la encuesta Egatur (INE).

Si observamos estos datos por país de procedencia, el principal emisor de turistas a España es Reino Unido, seguido de Alemania y Francia (datos de turistas acumulado a marzo de 2024): Reino Unido, 2.974.043; Alemania, 2.052.524; Francia, 1.982.639; Países Nórdicos, 1.204.283, e Italia, 964.420.

Los principales operadores del sector reunidos en Exceltur confirman que el PIB turístico ha alcanzado en 2023 los 186.596 millones de euros, un 19,6% por encima del año anterior (155.946 millones de euros), y un 18,6% más que en 2019.

En cuanto a las pernoctaciones en establecimientos hoteleros, 2023 había cerrado con un alza del 7,8% respecto al año anterior, y un 0,9% por encima del año 2019.

Los datos mensuales muestran, a su vez, que el pico máximo de pernoctaciones alcanzado en agosto de 2023 es todavía un 0,8% inferior al de agosto 2019.

A su vez, los datos móviles a 12 meses reflejan una proyección claramente al alza de cara a los próximos meses de verano, aunque con un ritmo de crecimiento algo más moderado.

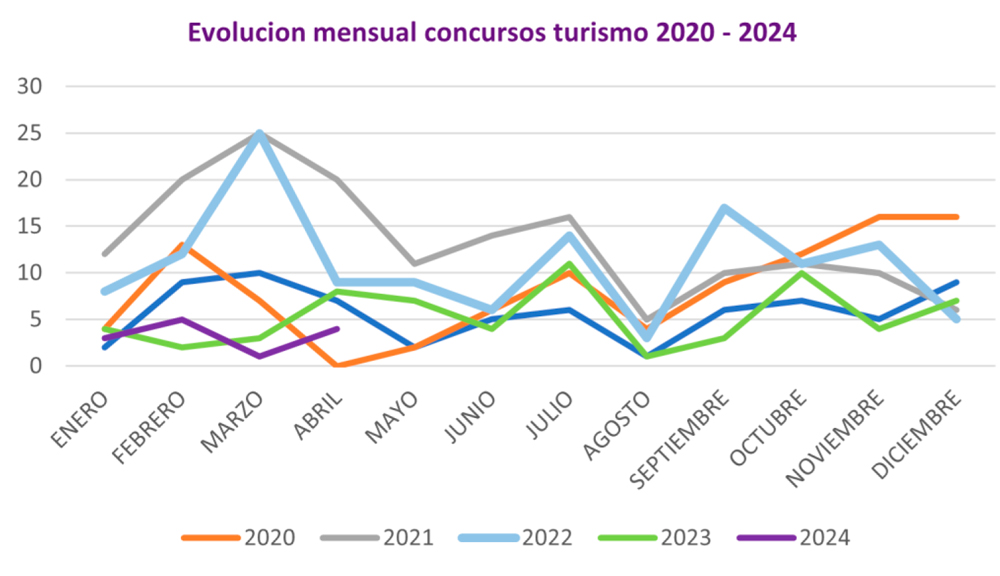

Según la segmentación de Solunion del sector turismo (hoteles y alojamientos similares, agencias de viajes y operadores turísticos, y otros alojamientos y campings), hasta el mes de abril se han presentado un 11,1% menos de concursos de acreedores que durante el mismo periodo de 2023.

Si comparamos estos datos con los de 2019, año récord de turismo en España, ya se sitúan un 53,6% por debajo del número de concursos declarados entonces.

Por último, los datos acumulados para el periodo enero-diciembre de 2023 revelaban que el total de concursos declarados resultaron ser un 51,5% inferiores al mismo período de 2022.

No obstante, se debe tener en cuenta que los datos de los primeros cuatro meses de 2023 estuvieron fuertemente condicionados por la huelga de los letrados judiciales que tuvo lugar entre el pasado 24 de enero y el 26 de marzo, paralizando las declaraciones de concurso o peticiones de segunda oportunidad en la mayor parte de los juzgados.

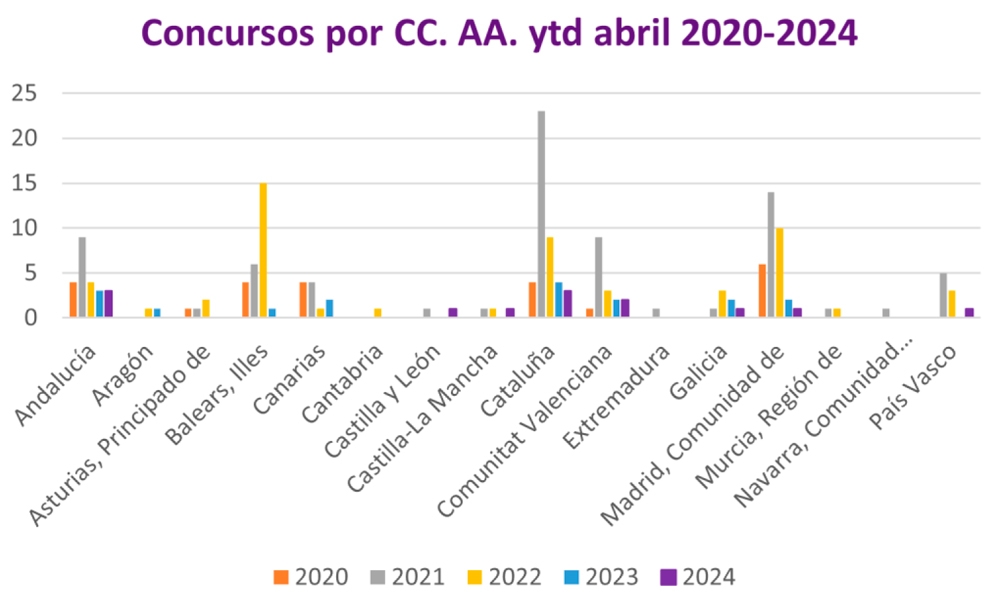

Si observamos estos datos por comunidades autónomas, las autonomías con mayor número de concursos han sido Cataluña y Andalucía, seguidos por la Comunidad Valenciana. A su vez, también en abril de 2024, Baleares, Canarias y Aragón experimentan el mayor descenso en insolvencias.

Por subsectores de turismo, hasta abril 2024 un 15,4% de los concursos corresponden a agencias de viajes y otros operadores turísticos, un 23,1% a otros alojamientos y campings, y por último, un 61,5% corresponde a hoteles y alojamientos similares. Todas las categorías se mueven a la baja respecto a abril de 2023, con la única excepción de la última de las mencionadas anteriormente (hoteles y alojamientos similares), que sube un 33,3%.

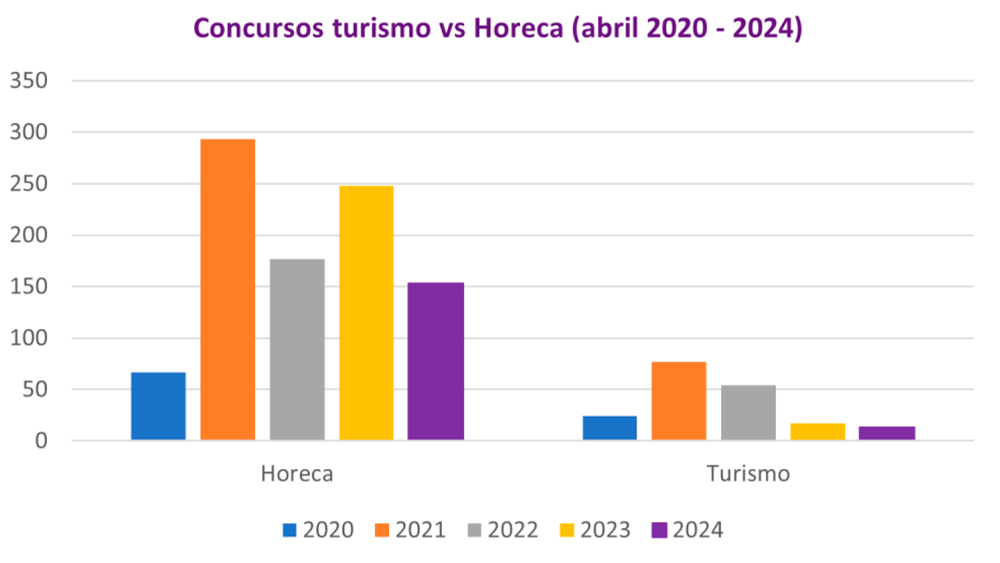

Durante el periodo enero-abril de 2024, las empresas del canal horeca han presentado un total de 153 concursos, lo que supone un descenso del 38,3% con respecto a los registrados en el primer cuatrimestre de 2023, aunque seguimos considerando que estos datos están influenciados por la huelga de los juzgados.

Si nos basamos en datos móviles a 12 meses tanto del canal horeca como del sector turismo (considerando las tres subcategorías mencionadas anteriormente), la tendencia de las insolvencias es nuevamente a la baja, tras un tímido repunte a inicios del presente año.

Durante 2020 y 2021, las limitaciones en la movilidad derivadas de la pandemia de Covid-19, tanto el sector turismo en general como el subsector gran hotelería, tuvieron la protección de la caja como una de las máximas prioridades.

El análisis agregado de varios de los grandes operadores hoteleros muestra dos aspectos relevantes. Por una parte, que las políticas puestas en marcha para proteger la liquidez resultaron exitosas, pero, por otra, que la posición de liquidez mantenida durante los últimos cinco años ha sido en grandes números la misma.

A su vez, ya en 2021 el subsector había sido capaz de generar caja de operaciones positiva (CFO), situándose la misma en un 18% del total de ventas.

Las cifras a diciembre 2023 indican que la caja de operaciones de este subsector descendió ligeramente desde el 23% hasta el 18% del total de cifra de negocio. En este caso, un aumento del precio medio por habitación sumado a una mayor actividad (derivada del mayor número de turistas), ha provocado un mayor consumo de circulante. Esto explica mayoritariamente la mencionada disminución en la caja de operaciones.

Si descontamos la inversión realizada, la caja para el servicio de deuda (free cash Flow FCF) se ha quedado en el 12%, lejos del 19% del año anterior, pero en línea con el año 2019 (prepandemia).

Esto se explica nuevamente por el fuerte y sostenido ritmo inversor, sin que existan significativas desinversiones de activos no estratégicos que atemperen el impacto en el desembolso total, como sí había ocurrido en los dos años anteriores.

Informe elaborado por Ramón Aloguín, coordinador del Equipo de Analistas Zona Este de Solunion España

Más noticias relacionadas con Solunion aquí